Una buona notizia per le casse dello stato

I dati di giugno sul monitoraggio delle adesioni a quota 100 lasciano supporre che a fine anno il numero dei “quotisti” risulterà minore di quanto preventivato dall’esecutivo. Finora, infatti, le domande presentate sono poco più di 150 mila e circa il 15 per cento è stato respinto.

Se i flussi continueranno su questa linea anche nei prossimi mesi, a fine 2019 avremo una buona notizia per i conti pubblici, accompagnata dalla scoperta che la voglia di uscire dal mercato del lavoro da parte dei soggetti più anziani, o almeno di quelli che rientrano in questa specifica platea, potrebbe essere meno forte di quanto sostenuto da molti.

Ma perché i pensionamenti potrebbero essere inferiori a quanto atteso e messo a bilancio? Le scelte relative all’età di pensionamento sono complesse. In Italia, ma non solo, proprio in risposta alla complessità i lavoratori scelgono regole semplici: in passato tendevano, in maggioranza, a pensionarsi in corrispondenza dell’età di vecchiaia oppure, quando avevano la possibilità di uscire in anticipo con la pensione di anzianità, non appena le condizioni su età e contributi glielo permettevano.

Quando conviene scegliere quota 100?

Nel 2019 possono accedere a quota 100 coloro che hanno almeno 38 anni di contributi e che sono nati nel 1957 o prima. Il numero di anni di anticipo varia in funzione dell’età del lavoratore e della sua storia contributiva e può andare da uno a cinque. I lavoratori interessati possono essere retributivi puri oppure misti, dipende dall’anzianità contributiva maturata nel 1995. Il vantaggio dell’anticipo è inversamente correlato alla parte della pensione calcolata con la regola retributiva, che non tiene conto dell’aspettativa di vita al momento del pensionamento. Questo rende assai differente, nell’un caso rispetto all’altro, l’incentivo finanziario a uscire in anticipo.

Una valutazione completa della convenienza finanziaria all’adesione a quota 100, e quindi all’anticipo del pensionamento, richiede di tenere in considerazione tre fattori: i) di quanto si riduce l’importo della pensione; ii) di quanto aumenta il numero di anni di percezione della pensione; iii) di quanto si riduce il valore complessivo della contribuzione pensionistica. Accanto a queste informazioni, occorre poi avere un’idea precisa sulla vita attesa al momento delle due opzioni di pensionamento e sulla probabilità di mantenere l’occupazione negli anni dell’eventuale prolungamento dell’attività di lavoro

Tra tutte queste informazioni, quella più facile da ottenere è la prima. È anche quella di più semplice comunicabilità e può aver costituito l’elemento chiave nella scelta relativa all’anticipo, naturalmente assieme a valutazioni strettamente personali quali ad esempio il livello di reddito famigliare, la condizione lavorativa del coniuge, il grado di soddisfazione ricavato dalla attuale posizione lavorativa.

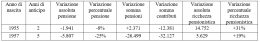

La tabella 1 calcola alcuni indicatori per due individui che possono essere considerati come rappresentativi della parte più numerosa della platea di coloro che hanno la possibilità di aderire a quota 100: il primo è nato nel 1957, ha un’anzianità contributiva di 38 anni e vedrà la sua pensione calcolata con il metodo misto. Il secondo individuo è nato nel 1955, ha un’anzianità contributiva di 41 anni e vedrà la sua pensione calcolata, per tutta la contribuzione fino al 2011, con la regola retributiva. Entrambi accedono al pensionamento con quota 100 e nell’ultimo anno di lavoro maturano una retribuzione pari a 28 mila euro.

Tabella 1

Per entrambi gli individui l’anticipo determina una riduzione assoluta e percentuale nell’importo annuale della pensione. Nel caso di un anticipo di cinque anni la diminuzione percentuale è consistente. Andando in pensione a 62 anni l’importo si riduce del 25 per cento rispetto a quello atteso nel caso di pensionamento a 67 anni. Gli effetti sono minori nel caso di un anticipo di due anni, ma anche qui non sono trascurabili.

Il segno dell’operazione tuttavia si ribalta completamente se l’opportunità di anticipare è valutata lungo la vita residua del lavoratore. In questo caso, l’effetto complessivo è sempre vantaggioso per chi anticipa. La variazione nella somma complessiva delle pensioni ricevute è l’effetto combinato della riduzione della prestazione e dell’allungamento del periodo di pensionamento e può essere positivo o negativo. D’altro canto, la somma dei contributi da versare per ottenere quelle pensioni si riduce sempre in caso di uscita anticipata. Le due variazioni sono indicate nella 5a e nella 6a colonna. La somma dei due effetti rende l’operazione finanziariamente conveniente per il lavoratore e specularmente aggrava il bilancio intertemporale dello stato. La conseguenza è un aumento della ricchezza pensionistica netta pari a 14,7 mila euro per il lavoratore che si trova nel regime retributivo e pari a 5,6 mila euro per quello che si trova nel regime misto.

I numeri qui presentati sono naturalmente solo rappresentativi, ma combinazioni anche sufficientemente ampie di parametri demografici ed economici nelle stime confermano sempre il segno delle variazioni.

Quali conclusioni trarre? Quota 100 è sempre conveniente per gli individui dal punto di vista finanziario quando l’opzione è valutata sull’orizzonte di vita residuo del pensionato. Per la stessa ragione, è sempre fonte di maggiori spese per il settore pubblico e ne aumenta, quindi, le passività implicite.

Tuttavia, quando gli individui decidono di pensionarsi sulla base di una regola più semplice – come ad esempio la misura di quanto varia l’importo annuale della propria pensione, oppure hanno vincoli di liquidità e non possono affrontare una riduzione immediata dei loro redditi – rinunciano di fatto a un vantaggio finanziario e al tempo stesso contribuiscono a rendere meno onerosa l’operazione quota 100 per i conti pubblici.

fonte: LAVOCE.INFO